在电影《头号玩家》中,导演斯皮尔伯格让我们看到,在2045年,现实世界与“绿洲”世界共存,在“绿洲”世界里,无论是谁,都可以用自己喜欢的虚拟化身,到任何地方、做任何事、抱有任何梦想。

自元宇宙概念诞生后,很多人用“绿洲”类比元宇宙,但准确来说,“绿洲”只能代表元宇宙的游戏娱乐功能的雏形。现实中人们可以做到的事和做不到的事,都可以在元宇宙中实现。

如何通往元宇宙?在科幻小说家坦利·温鲍姆的作品《皮格马利翁的眼镜》中,只需要一幅虚拟现实(VR)眼镜。

近一个世纪后,2012年,VR眼镜设备Oculus Rift的横空出世,让“梦想”照进现实。

随后,Google、Facebook(Meta)、微软、索尼、苹果、字节、联想、华为、小米等国内外厂商纷纷布局这一赛道,巨头抢滩元宇宙入口端。

这一次,VR真的要彻底爆发了?

行业拐点出现

1968年,美国计算机图形学之父Ivan Sutherlan组织开发首个计算机图形驱动的头盔显示器及头部追踪系统,这在一定程度上,可以视为VR雏形。随后,行业便进入漫长的技术萌芽期。

2012年,VR眼镜设备Oculus Rift横空出世,并引发了VR的新纪元,大量玩家开始涌入,硬件产品不断推出。

2016年被称为“VR元年”,VR/AR设备大量涌现,HTC、SONY等相继发布VR头显,苹果发布ARKit,谷歌发布ARCore等。

但受技术缺陷和内容短板限制,VR行业在产品端和内容端都存在明显痛点,终端用户的佩戴体验和游戏体验不佳。同时,高昂的价格也使商业化难以落地,市场热度消散,行业进入“低谷”。

直至2019年,Oculus Quest发售引起市场关注,VR行业开始逐渐复苏。2020年,Oculus Quest 2的发布进一步推动了全球VR硬件和内容消费增长。

2021年,元宇宙爆火,VR行业整体进入井喷期。根据VR陀螺统计,2021年全球VR头显出货量约为1110万台,同比增长66%,其中OculusQuest2年度销量为880万台。

中金公司指出,“VR产品市场已突破年出货量一千万台的行业重要拐点。”Meta CEO扎克伯格曾在2018年开发者大会上的预测,1000万用户将是VR硬件的销量“奇点”,即当用户增长至临界规模会产生规模效应,VR硬件和应用、内容开发者才能持续获利,进而推动VR产业稳定、健康发展。

2022上半年全球VR头显的出货量约684万台。根据IDC预测数据,2022年VR出货量将达到1573万台,同比增长43.6%。

元宇宙催化下,VR迎来新一轮热潮。

新技术引爆VR大发展

浙商证券认为,当前VR设备仍处在发展初期,可创新空间广阔,VR有望复刻手机市场先前的“黄金时代”,催化相关产业链快速成长。

2022年,VR设备新技术突变,更是有望引爆VR大发展。

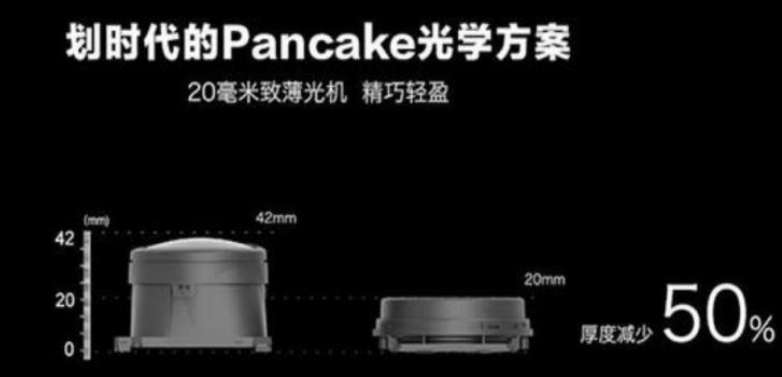

此前VR戴在头上,又重有大,严重影响使用感。厚度缩减对可穿戴设备来说可以大幅优化用户体验感。

当前的Pancake 技术通过多镜片折叠光路设计,实现光路的多次折返,从而降低光路传播距离来完成超短焦成像。根据 YVR 发布的最新 VR 设备,采用 Pancake 方案可降低设备厚度 50%。

图片来源:浙商证券

作为 VR 设备核心组件,光学方案技术不断迭代,Pancake 方案逐渐成为主流选择。

传统菲涅尔透镜因为镜片本身镜片问题,边角会出现暗角、模糊和畸变。

Pancake 方案通过透镜组合,提高透镜边缘成像质量,降低图像畸变,提高成像对比度、清晰度和细腻度。另外,Pancake 方案可通过控制透镜进行屈光度调节,目前可支持 0-700 度范围,可大幅优化近视用户的使用体验。

随着 Pancake 方案逐步导入,AR、VR 终端设备实现轻量化迭代,产品使用体验大幅优化。

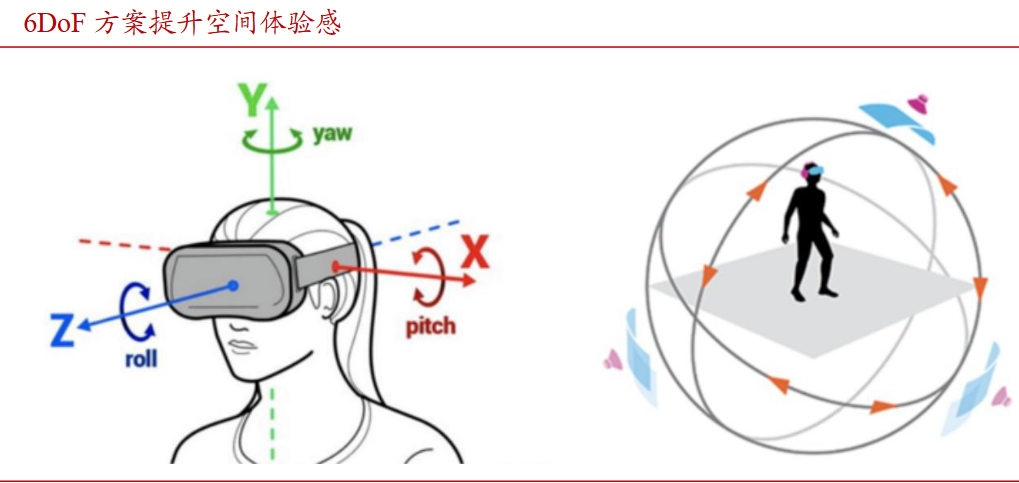

与此同时,VR/AR 设备从 3 DoF 升级到 6 DoF,推动应用场景拓展,升级交互体验。

传统 3DoF头显无法自动捕捉用户视野高度,也无法通过头部位移的微小动作调整视距,直接影响了用户使用的沉浸感。

6 DoF 可实现游戏场景下的用户交互。支持 6DoF 的设备在空间上新增了三个自由度,可在虚拟游戏场景中实现躲避障碍、跳跃等互动动作,将 XR 设备的应用场景进一步拓展,显著提升 VR 游戏的可玩性和沉浸感。

图片来源:浙商证券

6 DoF 方案对于交互体验的改善让设备的动作识别范围从头部延展到全身,打破简单观影、游戏等功能界限,推进 XR 设备打破次元壁,不断延展出圈。搭载 6 DoF 方案的 HoloLens2可以实现在工业、医疗、教育等场景的多元应用,扩大 XR 设备的应用下游。

巨头抢滩元宇宙“入口端”

风口之下,国内外科技巨头以自身独有的流量效应、内容储备、闭环生态为矛,意图率先攻入VR/AR蓝海。

根据VR陀螺统计,2022年上半年全球VR头显的出货量约684万台,其中Meta推出的VR头显Oculus Quest2上半年累计销量就达到约590万台,占总销售量的86%,市场头部效应集中。

国内市场上,上半年VR头显出货量58.6万台。

字节跳动旗下Pico推出的Pico Neo 3出货34.9万台,国内市占率59.6%,出货量仅次于Oculus Quest2,实现中国出货量第一、全球出货量第二。

Pico成立于2015年3月,创始团队来自歌尔声学VR团队,其创始人兼CEO曾任歌尔声学硬件研发副总裁。

2021年发布Pico Neo 3,在性能、价格和内容量上对标Meta的Oculus Quest 2。

2021年8月,Pico公司被字节跳动收购后,Pico并入字节跳动的VR相关业务,获得大量抖音渠道曝光及内容引入补贴。2022年,字节大幅上调出货量目标由100万台增加至180万台。

值得注意的是,据业内爆料,Meta将2022年的出货量预测下调了40%。

业内普遍认为,在VR方面,以字节跳动Pico为代表的中国企业与Meta等海外巨头的正面交锋必有一战。那么,为何两者之间的布局策略会有如此差异?

浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林告诉财经网,“Meta出货量接近千万台,其量级上高一个档次,当前Meta降低出货预期,是VR整个产业还没有到爆发节点,仅仅是越过了生死线,去年热潮之后,今年开始有所退潮;而pico基数小,受益于我国VR领域的渐渐兴起,有一个上升势头,说明我国市场对VR的需求、市场潜力要比其他国家好。”

接下来,2022年下半年至2023年初,将有创维、Pico、Meta、苹果、索尼等多家厂商VR/AR新品密集发布,全球VR/AR硬件进入迭代周期。

巨头为何纷纷抢滩元宇宙“入口端”?

盘和林认为,“VR作为潜在的下一代入口级终端,未来可能替代智能手机。当前,VR厂商当终端竞争已经开启,巨头进入VR,是防止新入口产生的时候自己和前沿消费电子终端脱节。”

中国移动通信联合会区块链专委会副秘书长高泽龙告诉财经网,“在VR设备领域,中国企业与海外企业的竞争是必然的,这与手机领域内华为、小米等手机品牌与国外的三星、苹果杀成一片是同样的道理;未来AR\VR市场变得越来越大,世界各国科技巨头对其投入越来越大,该领域必会成为高度竞争的市场。”

洛克资本投研部投资董事总经理李音临对财经网表示,“目前硬件设备的差距不大,革命性突破存在瓶颈,因此大家都把内容建设看做核心竞争力。不过,很难说巨头们在内容建设中的PK谁能胜出,但唯一能确认的是,用户能在这种竞争中享受到更好的娱乐内容。”

VR的前路与挑战

当前,离真正的产业爆发还有一段距离。

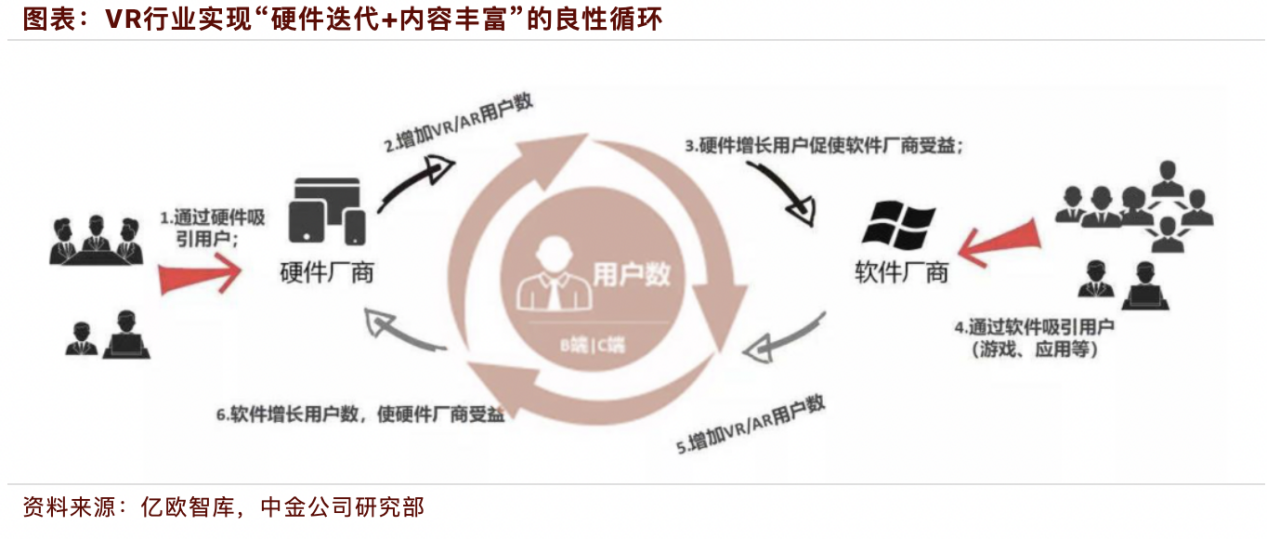

首先,VR行业还未实现“硬件产品迭代-用户体验升级-用户数量增加-优质开发者入场-提升内容质量-用户数量增加”的良性循环。

图片来源:中金公司

其次,当前VR/AR产品价格略高,尚未形成成熟稳定的商业模式。

目前,包括Oculus和Pico在内的VR厂商主要都是采取了以补贴换销量的策略,可以说,目前仍然处于“买用户”的阶段。未来,通过硬件终端帮助公司占领入口,并以后续销售内容盈利可能会成为主要商业模式。

最后,当前VR硬件尚未形成统一标准,各家厂商在技术路径上也没有完全统一。

上海市多媒体行业协会副秘书长、扩展现实专委会主任端木海婴告诉财经网,“因为XR产业的硬件标准还没有统一,代表着软件开发难度会有所增加,对软件开发者而言,适配不同的硬件比较麻烦,由此可能劝退一些本来有能力去开发XR应用的企业。好的体验,再加上好的应用,才有可能让消费者愿意去买单,不管是C端还是B端。”

简单来说,VR硬件产品需要向标准化、轻量化、舒适度、性能升级、成本下沉等五个维度进行深度优化,甚至重构。而最终升级的硬件,才有可能使人们在虚拟世界中获得身临其境的体验和交互。

另一方面,VR产品销量提升有依赖于定义全新体验的代表性应用出现,而目前业内公认的“杀手级”应用尚未出现。

东北证券传媒分析师宋雨翔表示,目前国内的VR游戏生态更适合社交类游戏的发展,并且视频、直播内容也将是国内VR生态的重要组成部分。随着Pico出货量的快速增加,游戏、直播等应用的生产者的口碑、收入等正向反馈越来越多,将进一步催生更多优质内容,有望诞生“杀手级”应用实现不依赖补贴和营销拉动的新一轮用户大规模增长。

元宇宙及VR/AR快速发展,A股哪些公司受益?

“VR硬件的供应链大部分与手机产业链重合,综合方案商、光学显示、摄像头、各类结构件、品牌商等环节的A股公司有望率先受益”,东吴证券指出,品牌商产品迭代将给相应产业链带来机会:

如Meta(歌尔股份、舜宇光学科技、韦尔股份、东山精密、斯迪克、长信科技、科森科技等);Pico(歌尔股份、三利谱、紫建电子、长信科技、鸿利智汇等);苹果(长盈精密、立讯精密、歌尔股份、领益智造、安洁科技、东山精密、蓝思科技等),新产品量产、上市及需求将是主要催化指标。

同时,东吴证券表示,核心技术创新升级也将引发特定产业环节的关注度:如光学及显示创新(歌尔股份、舜宇光学科技、三利谱、斯迪克、长信科技、隆利科技等),摄像头升级(舜宇光学科技、韦尔股份、联创电子、水晶广电、美迪凯等),各类传感器技术的应用等拉动相关环节公司业绩弹性,新产品搭载新技术、前瞻性技术布局、新技术良率等是主要催化指标。

王苗苗/文