中国基金报记者 吴君 实习生余洋

脱胎于游戏开发平台“掌中飞天”,飞天云动以风口热词“元宇宙”为卖点,去年年底递表港交所却半路折戟,今年再战港股。

此次二次冲击港股IPO,飞天云动一份招股书里面超过300次提到“元宇宙”,还要募资来开发飞天元宇宙平台,未来其会成为港股“元宇宙第一股”吗?我们一起来分析分析。

搭乘“元宇宙”风口

二度冲击港股IPO

近期,飞天云动开启招股,拟发行2.715亿股,招股价为2.21-2.88港元/股,最多募资或达到7.82亿港元,并将于 10 月 7 日结束公开发售,预计10月18日在港交所挂牌上市。

值得注意的是,此次基石投资者包括安吉国际、七彩灵峰、浙江天子湖、商汤科技、捷利交易宝等,AI龙头、地方国资等积极入局。

官网显示,飞天云动的前身名为掌中飞天科技,掌中飞天成立于2008年,是一家游戏发行平台,创立之初主营业务为游戏研发发行,2015年正式开展 AR/VR企业服务,目前已发展成为中国元宇宙场景应用层(AR/VR内容及服务市场)的领先供应商。公司凭借自研的AR/VR引擎布局元宇宙生态,为娱乐、互联网、电商、房产、文旅、教育、金融、房地产、汽车、直播、技术等各行业企业实现数字化升级及业务扩充赋能。

2017年,掌中飞天在新三板挂牌,但是随后在2019年摘牌退市。2021年底,掌中飞天正式更名为“飞天云动”,转型进入“元宇宙”领域。此外,飞天云动递表港交所,搭乘“元宇宙”风口,试图成为“国内元宇宙第一股”。今年7月再度递表,并通过了港交所聆讯。

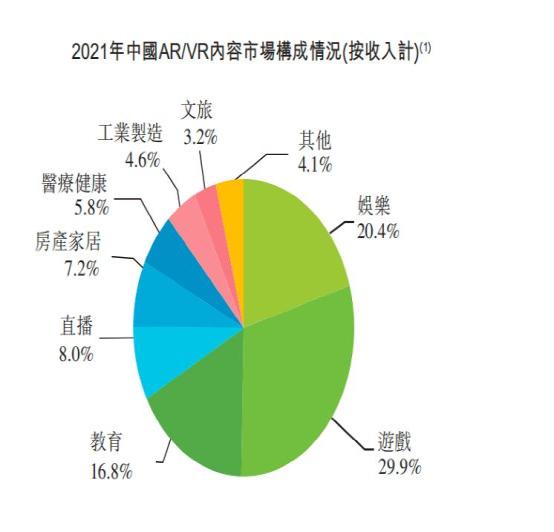

值得一提的是,“元宇宙”已成为飞天云动的头号标签,招股书中提及次数超过300次,可见AR/VR内容及服务市场前景广阔。招股书援引艾瑞咨询数据显示,2021年,中国AR/VR内容及服务的市场规模(按收入计)为人民币217亿元,预期将由2022年的人民币357亿元增加至2026年的人民币1302亿元,复合年增长率为38.2%。

关于此次IPO募资的用途,招股书表示,将主要用于增强公司的研发能力并改进服务及产品;提升销售和营销职能;选定合并、收购和战略投资;未来12至36个月开发飞天元宇宙平台;以及用作运营资金和一般公司用途。

AR/VR营销服务占“大头”

毛利率却最低

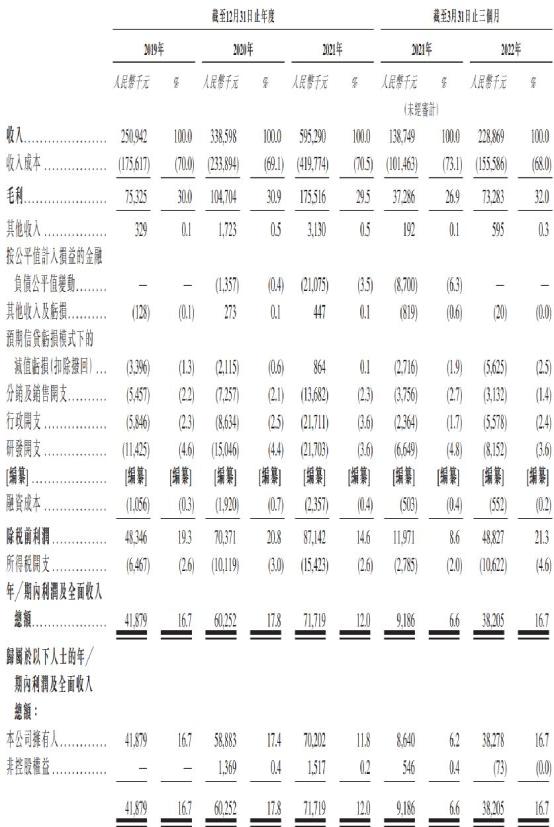

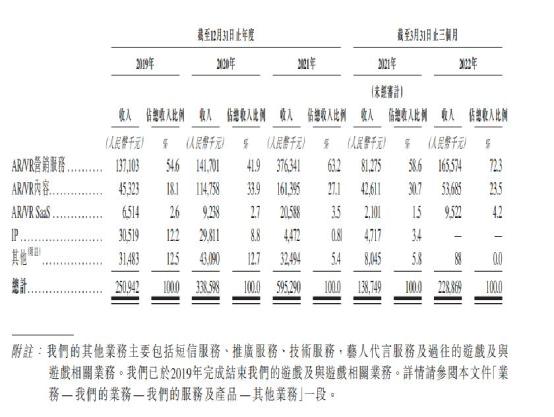

我们来看看飞天云动的财务报表,2019年、2020年及2021年,飞天云动的收入分别为2.51亿元、3.39亿元和5.95亿元;利润分别为4187.9万元、6025.2万元和7171.9万元,呈现逐年增长态势。从今年一季度的情况看,收入为2.29亿元,利润为3820.5万元。

从业务的收入占比来看,AR/VR营销服务占“大头”。飞天云动的招股书显示,2019年、2020年、2021年,公司AR/VR营销服务业务的收入占比分别为54.6%、41.9%、63.2%,2022年一季度的占比为72.3%,呈逐年上升趋势。今年AR/VR营销服务收入达到四年以来的最高点,占比超过七成,反观AR/VR内容与AR/VR SaaS,今年上半年收入占比仅为23.5%和4.2%。

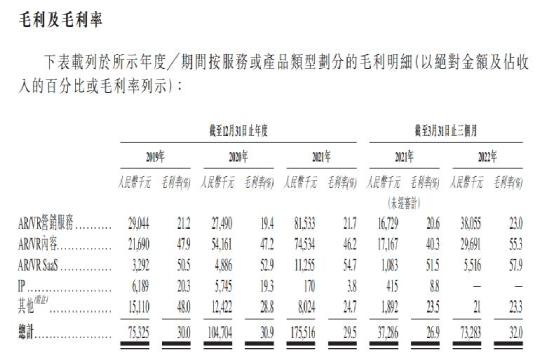

然而,收入占比过半的AR/VR营销服务的毛利率却最低。招股书显示,2019-2022年一季度,分别为21.2%、19.4%、21.7%与23.0%,而同期AR/VR内容、AR/VR SaaS的毛利率在50%上下。

对此,飞天云动解释称,不同产品及服务毛利率亦可能不同,因此产品组合变动影响整体毛利率。公司综合毛利率大幅下滑的主要原因在于IP和其他业务的毛利率变动。

实际上,AR/VR营销服务收入的”高占比”,背后离不开AR/VR广告的高昂点击转化率。2019-2022年一季度,飞天云动的流量获取成本分别为1.15亿元、1.38亿元、3.11亿元与1.27亿元。在今年,流量获取成本甚至在总成本中占比高达81.5%。而分包及开发成本、使用素材成本等在总成本中占比仅及流量获取成本的“零头”。

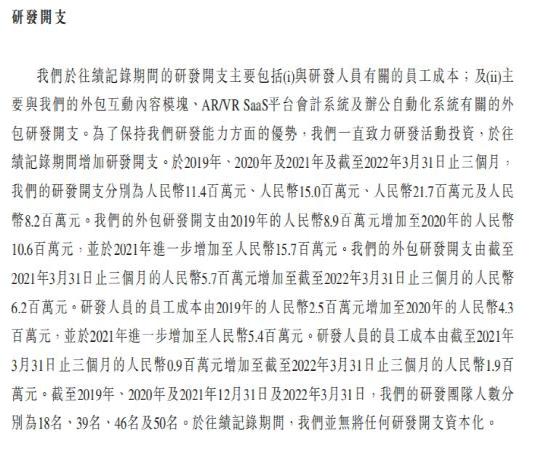

与其口号不一致的是,飞天云动研发费用率仅4%。招股书显示,2019-2022年第一季度,飞天云动的研发费用分别为1140万元、1500.0万元、2170万元和820万元。这跟国外“元宇宙第一股”Roblox公司相差甚远,其2019年-2021年研发费用分别达到1.07亿美元、2.01亿美元、5.33亿美元,仅仅今年一季度,研发费用就高达1.78亿美元。

编辑:舰长

版权声明

《中国基金报》对本平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究法律责任。

授权转载合作联系人:于先生(电话:0755-82468670)

原标题:《一份招股书,超300次“元宇宙!这家公司火了》